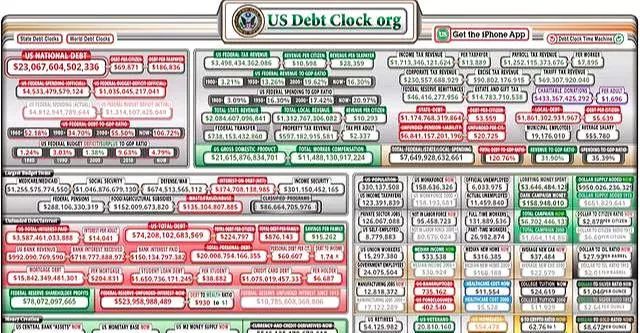

截止11月25日,美国国债实时钟上显示的联邦债务赤字总额目前已经连跳三级触及创纪录的23.1万亿美元,另据美国国会办公室预测,2020财年美国政府财政赤字将达1.2万亿美元。

因为,美国经济主要是靠债务增长来驱动的,但凯恩斯主义经济学并不是万能药,这也决定了大部分的美元以锚定美国国债规模发行后其价值会被不断的稀释,近期,美国财政部还暗示,或将考虑发行50年期或100年期的债券。

而这背后折射的正是现在各国发行的货币几乎都不是锚定任何贵金属的信用主权纸币,而大多数读者朋友们不太了解到的是,许多货币当局的发行的纸钞更是锚定本国外储中美元储备率来发行的,也就是美元本位制。

而近半个世纪以来,美国正是通过“石油美元”替代“黄金美元”让美债以商品的形式成为各货币当局的核心储备资产,并进一步强化了美元的地位,与此同时,美国经济也通过不同经济周期的松紧货币政策输出美元流动性进而转嫁每年近万亿美元赤字和通货膨胀风险。

所以,从这个角度来看,美国经济增长的核心就是美国债务扩张的边界,在实施了近70年的现代货币理论(MMT)下,美国经济早已经资不抵债,只有被高估的美元在苦苦支撑,这样的结果就会导致美债拍卖遇冷或投标覆盖率降低。

德银在10月份发表的2020年全球经济风险报告中预测认为,2020年,美国国债是否还会有大量投资者买单?这可能是市场的重大风险之一。我们注意到,最新公布的美债持仓数据已经在反馈美债在各货币当局中占比不断下降的变化。

据美国财政部11月19日公布的国际资本流动报告显示(持仓数据会有两个月延迟),虽然美国本土私人投资者对美债的需求在增长,但全球央行却在远离,已连续13个月减持美债,9月全球央行净出售美债高达343亿,且为九个月以来的最大减持量,而这在13个月中总共出售了约2993亿美元,且目前这种趋势还在继续中。

而这背后正是美国金融危机发生后的11年里,美联储印的无数美元已直接导致美元价值和国际使用份额在不断降低,所以,从这一点来说,美联储在2015年启动为期三年多的货币紧缩政策,本质上就是在修复三轮量化宽松(QE)后美元丧失的价值,而这背后折射的正是现在的美元再也无法找回往日"美金"(执行金本位制)的光芒。

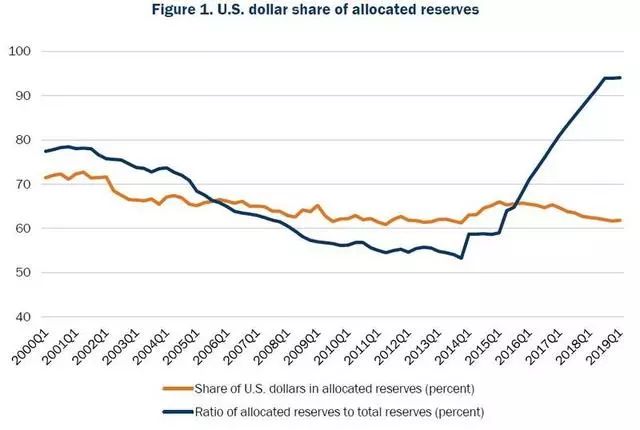

对此,华尔街老兵,《货币战争》一书作者,资深经济学家Jim Rickards在上周表示,十多年以来,国际外汇货币分析师一直在寻找全球主要储备货币被重置迹象,因为,这将削弱美元的角色和储备货币地位(如下图由IMF提供的数据所示),虽然,美元份额仍然处于48年区间的主导位置,但全球货币当局和外储管理者们已经开始逐步提高了非美元货币的配置,比如,人民币,欧元等,而且接下去还将一直是这样。

截止2019年1月美元份额下降至62%

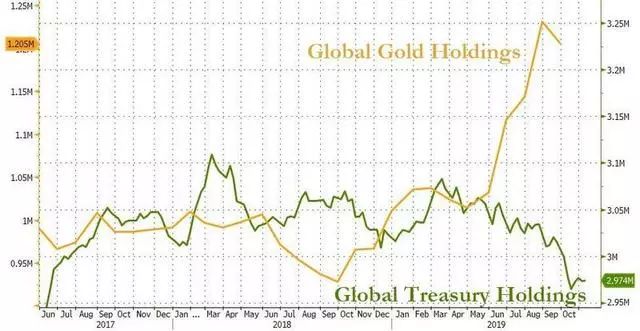

此消彼长,各国在大幅度的减持美债的同时,也正以50多年来未曾见过速度在囤积黄金,并扩大外汇储备资产的多样化,换句话说,从美债卖出的部分资金有相当数量流入了黄金等战略资产中,这一点,从全球多个货币当局减持美债和增持实物黄金力度就可以说明问题。

世界黄金协会11月发布的最新数据显示,截止10月,全球央行净购买黄金达574吨,增幅12%,创下了1971年以来的最高年度购买记录,要知道,1971年是布雷顿森林体系金本位制被美国单方面废除,美元汇兑本位制进而取代了黄金汇兑本位制的特殊年份,中国、俄罗斯、波兰、土耳其为全球四大黄金购买商,去美债化趋势十分明显。

据中国央行数据显示,9月末黄金储备约1942吨,实现自2018年12月以来连续10个月增持,共计增加约106吨,由于包括俄土在内的多国正在商品交易或外储领域去美元化,而中国长期以来对其持有的黄金储备一直保持沉默,在2018年12月之前,中国央行两年多来没有报告黄金储备增加,那么,如果未来数月中国继续增持黄金的话,则很可能将是一轮类似2015-2016年的黄金增持举措,而全球央行对黄金储备再次大规模增长这些事发生后,对于我们的读者朋友们来说,可以也正在发出一个清晰的投资信号。

中国所持黄金与美元资产对比趋势

美国金融网站Zerohedge在11月20日的报道中进一步分析称,包括中国、俄罗斯、波兰等多国打破沉默发出的黄金信号或是对上世纪70年代脱离金本位以来信用美元时代提前结束的明确信号,而一旦美联储此时再次拧开印钞机的水龙头,开启第四轮量化宽松之门,美元市场份额则将进入更大的下降期,这更将意味着美国经济或将进入万亿美元债务赤字可能无法买单的空心状态,而近期美债无论是在持有总量上,美债收益率曲线倒挂还是减持趋势上或都正在强调这个逻辑。

我们多次强调,对全球市场,特别是新兴市场来说,在这个过程中,由于美元在各国外储中的主导性货币地位,因为,美联储每一次货币松紧举措,都将牵动着全球多个市场的经济走势,对此,投资经理Coutts近日表示,美联储每次的货币举措都会拿脆弱经济体开刀,就像一群野生牛羚正在渡河,狮子会挑年幼体弱的下手,而其它整群牛羚会继续前进。

根据彭博社最新发布的报告显示,目前阿根廷、土耳其、黎巴嫩、厄瓜多尔、埃及、巴林、巴基斯坦和尼日利亚这8个国家的经济或正面临着短期美元流动性趋紧后巨大的经济挑战,而这背后体现的真是,在美元融资成本高企(俗称美元荒)的市场环境下,由于这些市场实际外储中的美元积蓄少之又少,在美元升降息前后的过程中,美元纷纷撤离流向更安全的高收益市场,最终这些市场则会不断上演美元流动性停滞的困顿景象。

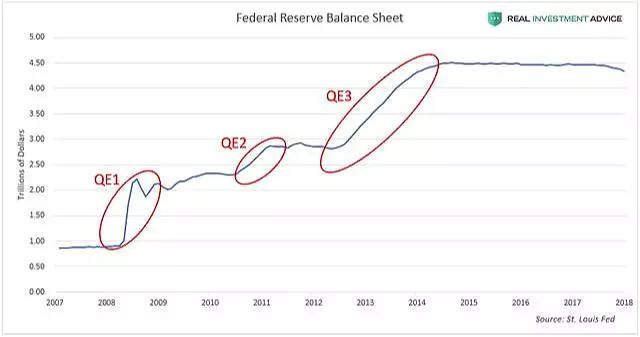

我们注意到,目前,美元短期利率已小幅回落至9%(10月初为一度飙升至10%),但也升至数十年来最高水平,再加上全球政经黑天鹅事件不断,这将更进一步刺激短期美元流动性严重失衡,正因此,近一个月以来,美联储虽然口头上以“非QE4”为背景,但“身体却很诚实”,自9月17日以来,拧开印钞机的水龙头一直通过频繁的隔夜回购操作向短期融资市场大放水注入流动性,避免场短期流动性紧张的困境重演,拯救钱荒,比如,仅9月30日开始后的9个工作日就连续向市场“放水”了近5210多亿美元(约3.8万亿人民币)的流动性,以压低利率(参考下图部分细节)。

我们注意到,如此快而猛的“放水”速度,是美联储十多年来首次在货币市场开展此类操作,要知道,从2008年开始,美联储资产负债表从1万亿美元扩大到4.5万亿美元,共先后经历了三轮QE,直到2015年,但现在短短数天美联储就投放了5200多亿美元,这将意味着什么?

2008年以后美联储资产负债表长期增长的情况

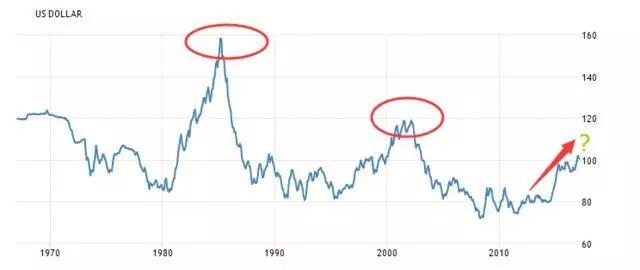

要知道,在美联储大开放水闸门时,美元作为国际最主要的储备货币会源源不断地向世界各地输出,然而,正如本文开头所说的那样,不同美元周期的历史数据表明(下图),近十多年以来,这些数万亿美元“放出去的水”不但需要回流至美国市场,反而更需要“水涨船高”,而这也几乎成为美联储开启不同货币周期的主要目的之一。

事实上,这就是包括阿根廷、土耳其等市场不断陷入金融市场震荡的根本原因,说到底,这更是美国精心炮制了收割这些市场投资者财富的过程,也是美国联邦将每年达万亿美元的赤字风险和高达23万亿联邦债务总额风险转嫁给多个市场的进程。

正在这些背景下,近二个月以来,在多项美国关键经济数据已出现明显下跌及美联储第三次降息的市场环境下,美元资产已经降低了吸引力,这体现了市场对美国经济陷入衰退感到担忧,分析认为,今后很长一段时间,部分从美债市场撤出的聪明国际资金将会强劲的流入中国市场。分析表示,近段时间以来,中国国债被纳入摩根大通和彭博巴克莱全球综合债券指数,预期此将吸引约1.2万亿美元资金在未来五年流入中国债市,高盛分析师进一步称,这其中有2500亿美元可能来自全球央行。

据证券时报最新统计到的数据显示,当前已有超过2100家境外投资者(机构)进入中国的银行间债券市场,较年初增加900余家,截止目前,境外投资者持债规模已超过2万亿元,占境内债券市场托管总额的比例约为2.5%,根据IMF在10月公布的最新数据,截止2019年二季度,人民币在全球主要央行中的资产占比升至1.93%,创IMF报告人民币储备资产以来最高水平。

另据路透社在11月11日援引环球资产管理公司景顺经济学人智库发表的一项针对411名资产所有人及专业投资者的最新调查显示,尽管全球经济增长存在诸多风险,但仍有超过80%的全球投资者计划在未来一年内大幅或适度增加对中国资产的投资配置,市场观点认为,在当前主要经济体中,中国是为数不多的无风险债券收益率仍高于历史低位的国家之一,而此时人民币资产市场的估值优势得以显现,这是吸引外资的核心因素。(完)