我们多次提及,美债收益率曲线倒挂是美国经济衰退的一个重要指标。因为从历史数据中可以看到,美债收益率曲线在最近两次美国衰退—互联网泡沫和经济大衰退之前都出现了倒挂。

不出所料,由于近期该曲线持续出现倒挂,8月14日美国三大股指收低约3%,其中道琼工业指数.DJI创10月以来最大单日点数跌幅。“收益率曲线均暗示衰退几乎已成现实,投资者纷纷出逃,因经济衰退打击企业获利,且股市可能会下跌高达20%。”MUFG Union Bank的首席金融经济学家Chris Rupkey说。

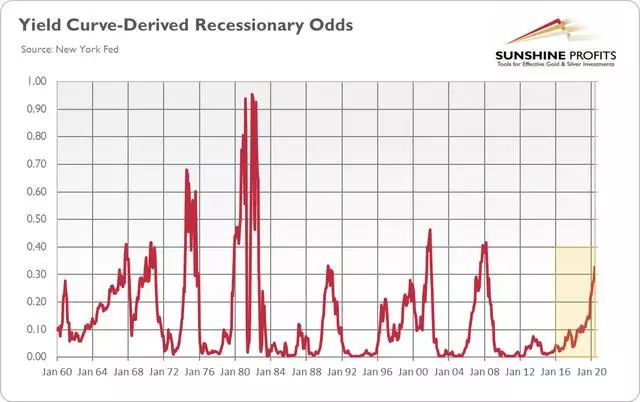

稍早前,纽约联储报告显示,美国未来12个月发生经济衰退的概率为32.88%,较一年前的12.51%显著上升,并且高于今年5月的29.62%,这一概率超过30%后往往衰退会随之而来。

值得玩味的是,特朗普周三稍晚发推文将美国经济衰退风险归咎于美联储称,“我们的问题在于美联储,升息幅度过大速度太急。现在降息的速度又太慢。”我们知道,继2015年底至2018年底9次加息后,美联储已经于本月初以降息25个基点,开启了十年来的首度降息。不过,即使在美联储降息的当天,美股依然出现了大跌,并出现了持续半个月的低迷,以至最近一个交易日的再度大跌。

显然,美联储降息反而对于美国经济衰退的风险,几乎是无济于事的。受此影响,全球股市周四普遍下跌,油价延续上日的沉重跌势。MSCI明晟亚太地区(除日本)指数下跌0.9%,日本股市日经指数.N225挫跌1.4%,澳洲股市下挫2.1%。布兰特原油下跌0.8%,报每桶59.03美元,上日挫低3%。美国原油CLc1下跌0.5%报每桶54.96美元。上日下跌3.3%。

相比于美国方面对于美联储的指责和抱怨,全球大多数分析师认为,这是受拖累于美债收益率曲线倒挂的现象。这就意味着,美国经济或正在成为诱发全球经济风险的导火线。实际上,在美国经济不断制造碎片化和美元的诸多不确定性,已使得部分高外债、低外储的市场提前进入了脆弱模式。

例如,继2018年,在美元的侵袭之下,阿根廷货币和经济熊冠全球之后,近日阿根廷市场再次上演股汇债齐跌,比索兑美元盘中一度下挫约30%至纪录低点,该国主要股指Merval指数盘中一度下跌超过38%,刷新历史纪录低点至62比索,阿根廷10年期债券也下跌了18-20%,至面值的约60%甚至更低。今年以来比索兑美元已经累跌逾50%。

对此,摩根士丹利已将其对阿根廷主权信用和股票的推荐建议从“中性”下调至“减持”。路孚特(Refinitiv)数据显示,阿根廷股汇债市出现这样的同步下跌,自2001年该国经济危机和债务违约以来还未见到过。

而这背后的核心原因,正是在于美元作为全球储备货币背景之下,阿根廷外债高企,外储薄弱。并没有应对全球经济碎片化风险的强大护城河。例如,阿根廷的债务规模将近1,500亿美元,债务余额与名义GDP的比率为51%。前纽约联邦储备银行总裁杜德利透表示,“这些国家当中有一些拥有庞大的财政赤字及经常帐赤字,他们当前的财政路线要延续下去必须仰赖海外资本。这无论如何都会造成问题。”

从债务困境的角度而言,美国经济与阿根廷经济出现萧条信号的根本原因是一致的,都是由债务引发。目前,美国联邦债务总额已高达22.5万亿美元,对此,“新债王”刚德拉克近期称,2018年美国的债务规模已经超过了名义GDP,如果不是债务增长,美国2018年的经济是负增长。而美联储降息,或正在将美国经济推到了“阴阳分界”。

而在世界经济你中有我,我中有你的今天,经济的关联性往往使得危机在不同市场间会迅速传导,亦如2008年美国次贷危机诱发欧美多国的金融危机,近期全球资本市场的不确定性,几乎也是来自于美国经济和美元的不确定性。

BWC中文网观察团根据全球多位知名经济学家和分析师综合,全球经济或存在10大风险:

1.全球债务高达232万亿美元,这些债务一直无法偿还,也无法在利率正常化时融资;

2.全球无资金储备的负债高达250万亿美元,当然,这笔负债也永远无法兑现;

3.全球央行们的资产负债表上有20万亿美元(其中美联储占4.5万亿),都是无力偿还的;

4.美国经济或资不抵债,债台高筑,只有被高估的美元在苦苦支撑,德银曾发出疑问,美国国债是否还会有大量投资者买单?还是说会发生滞销呢?这可能是今年全球市场的重大风险之一;

5.欧洲央行结束量化宽松,意味着全球对固定收益产品的需求减少,日本央行继续放缓量化宽松,意味着全球对固定收益产品的需求减少;

6.有20个国家的利率都为零或以下,这无法支撑;而近期,全球多国央行又再度进入了降息潮;

7.美联储和欧央行重新开始量化宽松,风险资产没有上涨行情,货币政策和财政政策工具被用完,全球经济恐将经历明斯基时刻;

8.全球衍生品价值1.5万亿美元,随着交易对手破产,这些衍生品将全部崩溃,同时,过度杠杆化的全球银行系统——杠杆率达到20至50倍;

9.大多数资产类别中都存在泡沫——股票、债券、房地产。比如,澳大利亚和加拿大房产引发的抛售潮;

10.新兴市场中印度、阿根廷、土耳其的经济政经环境可能存在潜在变动,全球经济发展的不平衡继续加剧。

而通过本文前面提及的美债收益率曲线倒挂而引发的全球资本市场大跌现象,可以看出,“美国经济或资不抵债,债台高筑,只有被高估的美元在苦苦支撑”可能是全球经济风险的一大源头。对此,新债王刚德拉克同样警告称,现在美国有了一位喜爱债务的总统,他从来不还债,破产了好几次。从这一角度而言,世界经济最大的风险和黑天鹅,似乎已浮出水面,全球投资者可能心知肚明。而这一风险还将延续多久?可能至少在2020年到来之前,还是未知数。那么,投资者如何应对风险呢?

被誉为最富远见的国际投资家、华尔街金融大鳄吉姆·罗杰斯数周前就曾表示“我已经不再持有(清空)美国的股票,我只会买低位的“。罗杰斯还曾建议投资者要为最坏的情况做准备,他称,保护自己(投资)的唯一办法就是投资或从事自己所熟知的领域,“唯一的幸存者将是那些知道自己做什么的投资者”。其实,对于一些还没有熟悉领域的投资者而言,现金为王未尝不是一个好方法。