美国供应管理协会在一周前公布的衡量制造业投入价格的指标降至八个月最低,这可能是美国通胀见顶的又一迹象,但分析显示,劳动力短缺可能会持续更长时间,供应链瓶颈也未消除,接下去数月内对通胀的压力仍存在,美联储在9月9日发布的褐皮书显示,7-8月经济增速略微下降,企业仍担忧供应面因素。

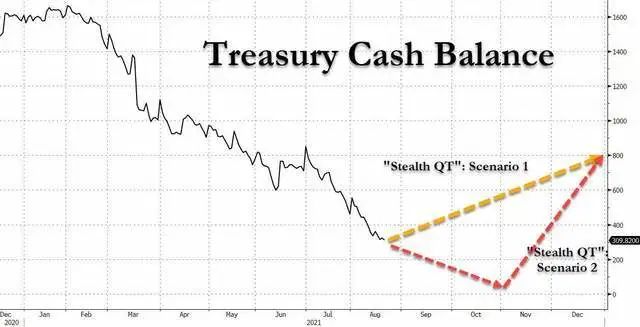

美国财长耶伦表示有关债务上限的临时性措施可能10月用尽,美国对债务上限的新焦虑(正如美财长耶伦在9月8日敦促国会解决问题)重新引发了“隐形QT(量化紧缩)”的担忧,最后,美联储资深理事威廉姆斯警告说目前美国资产估值非常高。

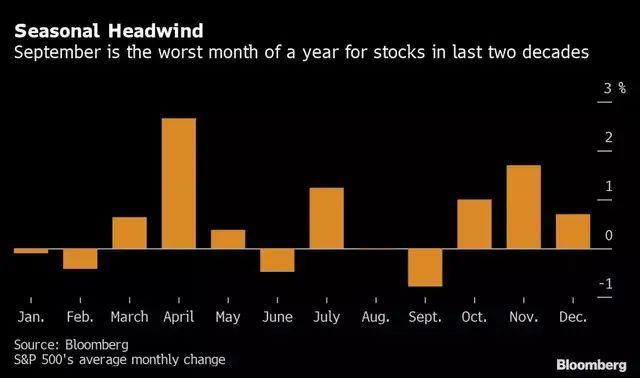

对此,据彭博社在9月9日援引华尔街投行高盛、摩根士丹利和花旗的策略师发布的最新预测,高高在上的美股面临回调风险,高估值增加了美国金融市场的脆弱性。摩根士丹利将其对美国股市的建议下调至减持,理由是到10月底的经济增长面临“巨大风险”。与此同时,瑞信维持对美股的小幅减持建议,理由是极端估值和监管风险等因素。目前,标普500指数此前已经连续七个月上升,为2018年1月以来最长连涨。

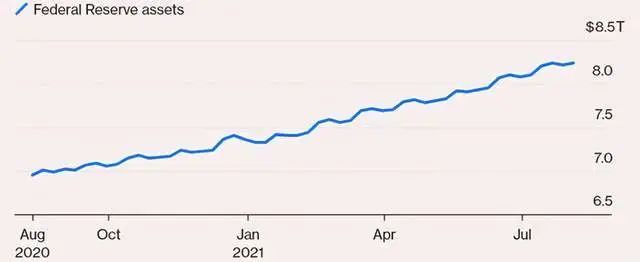

在过去的60多周中,美国M2货币供应量一直在直线上升,超过自美联储自1913年成立以来的货币增长速度,目前,美国联邦债务已达到28.6万亿美元的新高,而资产负债总额已高达创纪录的8.35万亿,很明显,此时美联储已近乎于弹尽粮绝了。根据彭博行业研究的分析,技术信号也指向大盘可能下跌,因动量和波动指标都提示机构情绪过热。

目前,美联储主席鲍威尔虽然口头上急切地告诉市场正在讨论接下去将开始缩表,但身体很诚实的行为却一直在加快加速拧开美元印钞机的水龙头每月购买1200美元资产向融资市场放水注入数以万计的美元流动性,向重点银行买进美国政府债券以建立银行储备来扩张资产负债表。

对此,美国金融网站Zerohedge在8月29日分析称,这意味着美联储在通胀压力下正式认输,强势美元让步。这样一来,这么巨大的数万亿美元的基础流动资金涌入市场,其对全球市场的货币溢出效应影响将是显而易见的,并将带来较大影响。

美联储两名理事在9月8日对FT表示,尽管美国8月就业增长放缓,但美联储2021年仍可能开始削减大规模资产购买计划,这也意味着美元指数上升对新兴市场的资金吸筹效应的开始,利率在油价推动通胀后将进一步走升的背景下,这使得美债价格波动将会间接地传递到金融市场和大宗商品资产上去,而这种外溢效应终将会影响到全球市场,这同时也标志着廉价资金终结。

分析指出美债收益率对新兴市场货币的影响将增强,如果美债收益率上涨,将导致新兴市场货币面临大幅抛售的风险,目前,新兴市场货币基准指数已经较6月份的纪录高点下跌约2%,并且即将抹去2021年以来的所有涨幅,这在公共卫生危机仍在影响美国经济复苏的背景下将变得明确,并成为短期内市场情绪的主要驱动因素,因为,新兴市场货币的前景主要取决于债券收益率、经济增长动态和外储流动性这三重因素。不过,现在的市场数据情况看起来似乎更加糟糕。

对此,华尔街资深经济学家Jim Rickards表示,国际货币分析师们一直在寻找美元重置的迹象,这从多国持续净减持美债和购买黄金的一些新行动中就可以找到答案。而这背后最大的庄家就是匈牙利、泰国、土耳其、中国、日本、俄罗斯和波兰为首的央行。事实上,当美国让美元脱离金本位,这件事本身就在说明美国经济的信用在削弱。

按摩根大通在8月28日最新发布的行业报告中的解释就是,新兴市场和欧洲国家拥有数量庞大的且没有被外界所知的黄金储备,并且包括德国、法国、伊朗及瑞士等多国正在通过引入黄金支持的数字加密货币,它有能力削弱美元或绕开以美元为主导的SWIFT,这有可能是下一个珍珠港式的活动,而美国正是通过不断将黄金驱逐出全球金融货币体系,重新借助美国实力和石油美元这个新载体才确定了现在美元的货币地位和角色。

与此同时,在近一年多以来,在美国经济复苏缺少动力及美联储开启不限额度的超级量化宽松的环境下,美元资产已经降低了吸引力,这体现了市场对美国经济陷入衰退和美联储投降认输后美元资产被不断注水后出现收益下降的担忧。

正是在这些背景下,我们注意到,相对于十年期美国国债收益率剔除美国公布的月度通胀数据后出现负收益的情况下,中国国债收益率却反而在走强,这在美元价值持续缩水的环境下更加明确,并促使全球市场将中国债券市场作为新的避风港。

按高盛的分析就是因人民币与美元的利差进一步扩大,境外机构抢购加仓人民币债券态势正在加快,抢筹布局人民币资产市场趋势明显,将吸引万亿美元将持续流入中国达13万亿美元的债券市场中,因中国债券能带来更高的收益和高可靠性,这是吸引外资的核心因素,瑞银表示,这体现了美联储的低利率政策会降低货币对追求收益的投资者的吸引力,高盛进一步称,这其中有2500亿美元可能来自全球央行,这与人民币的汇率表现、资产吸引力以及中国资本市场的稳定性等因素密切相关,最新的数据正在反馈这个分析。

包括摩根士丹利、毕盛资产等部分外资机构认为北京证券交易所的横空出世可能会加速外资投资中国市场的风格变化,另据中债登9月6日发布的数据显示,到2021年8月底,境外机构已经连续33个月增持人民币债券,境外机构投资者8月增持中国银行间债券305亿元人民币。

央行最新数据显示,2020年以来,外资购买人民币债券的数额约占全口径外债增幅的一半,据俄罗斯卫星通讯社在一周前援引货币金融机构官方论坛(OMFIF)的数据报道称,各国正在寻找美元和欧元的替代品,准备改变其储备结构,减少美元份额,增加人民币份额,在受访的央行代表中,30%表示计划在未来两年内增加人民币在外汇储备中的份额,加上那些准备稍后再这样做的国家,这一份额增加到了70%,因为,人民币资产的相对收益率较高,且中国资产和欧美国家资产的相关性仍相对较低,可起到分散投资组合风险的作用。(完)